本期,我平台将通过对21个集采中药饮片品种的多维度数据分析,剖析中药饮片集采开展之后,将给中药材生产端带来的影响。

一、原料价格:品种产新前行情持续上扬,推动成本不断攀升

图1:山西中药饮片集采的21个品种2021年行情变化情况

从行情变化看:集采的21个品种中,2021年价格上涨的品种占比较高,在2022年产新前仍会推动成本不断攀升。

21个集采品种中,上涨品种有16个,占比76.19%;持平品种有2个,占比9.52%;下跌品种有3个,占比14.29%。

其中,价格涨幅≥50%的有7个,占上涨品种的比例为43.75%,包括川芎、山药、丹参、牡丹皮、白术、麦冬和当归;价格涨幅在20%-50%的有5个,在上涨品种中占比31.25%,包括太子参、白芍、水蛭、桔梗和党参;价格涨幅<20%的品种有4个,在上涨品种中占比25.00%,即红花、地龙、蒲公英和黄连。

其中,行情跌幅<20%的品种有2个,即天/麻和黄芩,占下跌品种的比例为66.67%;品种跌幅≥20%的有1个金银花,占比33.33%。

在21个集采品种中,有疫情类常用中药材,包括金银花、桔梗、黄芩、蒲公英、黄连,易受到疫情反复的影响,导致行情大幅度变化;而如麦冬、川芎、丹参和太子参这些品种,一旦价格持续低迷,产区生产快速调减,供求矛盾极易发生改变;2021年受天气影响减产的品种,如山药、白术、白芍、红花、党参、当归等,降雨过多极易导致植株长势欠佳,单产能力下降明显。

因此,以上这些集采品种在2022年产新期到来前,价格普遍处于高位,将导致中药集采成本居高不下,无法真正有效体现以量换价的本质。

二、原料供给:集中于中药材大宗品种,家种品种为主导

图2:山西中药饮片集采21个品种原料供应来源

从原料来源看:21个集采品种中,家种品种供应占比最高,且普遍集中于中药材大宗品种。

21个集采品种中,家种供应品种有15个,占比71.43%,包括川芎、山药、牡丹皮、白术、麦冬、当归、太子参、白芍、桔梗、党参、红花、黄连、黄芪、天/麻和金银花;家种和野生均有的品种有4个,丹参、蒲公英、甘草和黄芩,占比19.05%;野生供应品种有2个,水蛭和地龙,占比9.52%。

中药材大宗品种一直以来都是行业关注焦点,此次集采的川芎、山药、白术、白芍、桔梗、党参、黄芪、丹参、金银花等即属此类。

而家种品种的生产易受到行情变化影响,一旦价格低迷,生产将快速调减,最具代表性的品种有麦冬、山药、红花等。家种与野生均供应市场的品种,通常因为形成了资源互补,价格变化幅度相对平稳。

野生品种则因资源的逐渐减少或者资源的枯竭速度加剧,行情整体保持上涨态势,如水蛭和地龙,特别是心脑血管疾病用药配方中的野生品种,未来供求矛盾将会更加凸显。

中药集采主要聚焦于中药材大宗品种,一方面社会消费需求巨大,另一方面原料供给来源有保障。

三、种植情况:2022年家种品种易因高价刺激产区生产

中药材的生产情况往往会受到上一年中药材行情涨跌的影响,特别是一些高收益品种将会成为农户种植和生产的首选。因此,中药材的种植和生产周期变化也会对未来中药价格变化造成直接影响。

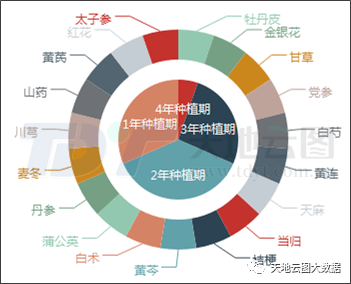

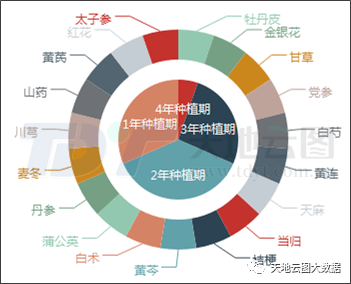

图3:山西中药饮片集采品种中19个家种中药原料生产周期

(以家种品种计算,家种和野生均有供应以家种品计算)

从生产周期看:生产周期为1-2年的集采品种原料,因其经济效益显著,将迎来扩种。

在山西集采的19个家种品种中,生产周期为1年的有6个,占比31.58%,包括麦冬、川芎、山药、黄芪、红花和太子参;生产周期为2年的有7个,占比36.84%,有天/麻、当归、桔梗、黄芩、白术、蒲公英和丹参。生产周期为3年的有5个,占比26.32%,有金银花、甘草、党参、白芍和黄连。生产周期为4年的有1个牡丹皮,占比5.26%。

图4:山西中药饮片集采19个家种中药原料农户种植净收益

(注:以2021年全年均价计算)

从种植净收益看:2021年,天/麻种植净收益最高,太子参种植收益出现亏损。

19个家种品种中,种植净收益≥2万元的有2个,天/麻和金银花,占比10.53%;种植净收益在1-2万元的有7个,有麦冬、甘草、当归、牡丹皮、桔梗、党参和川芎,占比36.84%;种植净收益在0.5-1万元的有5个,黄芩、山药、白术、白芍和蒲公英,占比26.32%;种植净收益<0.5万元的有4个,黄连、黄芪、丹参和红花,占比21.05%;种植净收益出现亏损的有1个太子参,占比5.26%。

可以看到,19个家种品种中,当前农户种植热情比较高涨的品种有麦冬、川芎、山药、桔梗、白术、蒲公英、金银花、甘草、党参。其中麦冬、川芎、山药、太子参生长周期为1年的品种,而桔梗、白术、蒲公英为生长周期为2年的品种。这些品种因经济效益显著,或将成为未来1年里农户种植的首选,在集采时,采取分批次采购的方式,可以避免因产能暴增带来的成本风险。

四、生产情况:生长周期短的品种产能极易恢复

图5:山西中药饮片集采19个家种生产恢复周期

从生产恢复时间看:生产周期短的品种,生产难度较低,未来产能将会暴增。

通常情况下,生产恢复周期1-2年的品种,其种植难度相对较低,产能恢复速度快,易导致未来库存激增。在19个家种品种中,麦冬、川芎、山药、黄芪、红花、太子参、当归、桔梗、黄芩、白术、蒲公英和丹参属此类。

生产恢复周期3-4年的品种,种植难度相对偏高,生产恢复调整速度比不上生产恢复周期短的品种,在过渡期中行情依旧会保持坚挺,包括金银花、甘草、党参、白芍、黄连和牡丹皮。

但近年来产区种植不仅没有减少还有继续扩增的品种,或者涉及政府扶贫相关的品种,如金银花、黄芩、当归、甘草、白术、白芍、红花等,生产恢复周期将会有所提前,值得留意。

五、结论,必须加快建设现代化中药材生产流通体系

1、中药饮片集采全面落地实施,原料成本可能不降反升 受全球通货膨胀持续影响,导致国内农副产品的价格持续攀升,中药材原料价格异常波动加剧,企业的生产成本不断攀升。一旦中药饮片集采品种被炒作者“狙击”,不排除出现越招越高甚至中标即死的情况。

2、源头生产保障体系无法保障大规模集采活动 当前国内中药材生产流通体系仍处于提档升级的关键阶段,特别是农村劳动力匮乏、生产服务平台不完善,使中药材生产依然要“靠天吃饭”,稍有自然灾害或人为炒作,生产大上大下,极容易出现断供断货。

3、中药材流通呈现多环节不透明 过去30多年基于传统中药材专业市场的贸易流通方式,早已无法满足产销快速对接的强烈需求。中药材第三方交易服务平台,虽然经过多年的尝试和努力,但效果并不明显,多家平台企业处于亏损甚至濒临倒闭。

因此,要实现中药饮片大规模集采的高效、有效和顺利实施,必须率先突破基于中药材产地源头的现代化生产贸易服务体系建设。

例如,在平台建设方面,利用中药产业大数据平台理顺产业链条,实现中药产品从原材料种植、生产、加工、流通到销售的底层逻辑贯通,从而实现闭环。

在种植环节,以政策、金融、商业保险等方式反哺生产端,实现农户收益稳定可持续,避免价贱伤农。

在生产环节,以区块链理念构建订单农业,与需求企业年度订单直接挂钩,避免外部资本介入,确保供应价格的稳定。

在流通环节,采用一码到底,实现可追溯体系。近日宁夏中宁枸杞产区开始推广溯源码包装、闭环流通的枸杞子流通模式,其它产区不妨借鉴。

在销售环节,则应加快与原产地对接,以优质优价的方式确保原料的稳定供应。

2022年3月10日,山西省药械集中招采中心发布《关于开展三明采购联盟省际中药饮片集中带量采购品种填报相关采购数据的通知》,宣布21个中药饮片带量采购的数据填报开始,包含黄芪、党参片、金银花、当归、红花、麦冬、黄连片、太子参、白芍、甘草片、地龙、丹参、黄芩片、山药、蒲公英、牡丹皮、桔梗、水蛭、川芎、白术。

本期,我平台将通过对21个集采中药饮片品种的多维度数据分析,剖析中药饮片集采开展之后,将给中药材生产端带来的影响。

一、原料价格:品种产新前行情持续上扬,推动成本不断攀升

图1:山西中药饮片集采的21个品种2021年行情变化情况

从行情变化看:集采的21个品种中,2021年价格上涨的品种占比较高,在2022年产新前仍会推动成本不断攀升。

21个集采品种中,上涨品种有16个,占比76.19%;持平品种有2个,占比9.52%;下跌品种有3个,占比14.29%。

其中,价格涨幅≥50%的有7个,占上涨品种的比例为43.75%,包括川芎、山药、丹参、牡丹皮、白术、麦冬和当归;价格涨幅在20%-50%的有5个,在上涨品种中占比31.25%,包括太子参、白芍、水蛭、桔梗和党参;价格涨幅<20%的品种有4个,在上涨品种中占比25.00%,即红花、地龙、蒲公英和黄连。

其中,行情跌幅<20%的品种有2个,即天/麻和黄芩,占下跌品种的比例为66.67%;品种跌幅≥20%的有1个金银花,占比33.33%。

在21个集采品种中,有疫情类常用中药材,包括金银花、桔梗、黄芩、蒲公英、黄连,易受到疫情反复的影响,导致行情大幅度变化;而如麦冬、川芎、丹参和太子参这些品种,一旦价格持续低迷,产区生产快速调减,供求矛盾极易发生改变;2021年受天气影响减产的品种,如山药、白术、白芍、红花、党参、当归等,降雨过多极易导致植株长势欠佳,单产能力下降明显。

因此,以上这些集采品种在2022年产新期到来前,价格普遍处于高位,将导致中药集采成本居高不下,无法真正有效体现以量换价的本质。

二、原料供给:集中于中药材大宗品种,家种品种为主导

图2:山西中药饮片集采21个品种原料供应来源

从原料来源看:21个集采品种中,家种品种供应占比最高,且普遍集中于中药材大宗品种。

21个集采品种中,家种供应品种有15个,占比71.43%,包括川芎、山药、牡丹皮、白术、麦冬、当归、太子参、白芍、桔梗、党参、红花、黄连、黄芪、天/麻和金银花;家种和野生均有的品种有4个,丹参、蒲公英、甘草和黄芩,占比19.05%;野生供应品种有2个,水蛭和地龙,占比9.52%。

中药材大宗品种一直以来都是行业关注焦点,此次集采的川芎、山药、白术、白芍、桔梗、党参、黄芪、丹参、金银花等即属此类。

而家种品种的生产易受到行情变化影响,一旦价格低迷,生产将快速调减,最具代表性的品种有麦冬、山药、红花等。家种与野生均供应市场的品种,通常因为形成了资源互补,价格变化幅度相对平稳。

野生品种则因资源的逐渐减少或者资源的枯竭速度加剧,行情整体保持上涨态势,如水蛭和地龙,特别是心脑血管疾病用药配方中的野生品种,未来供求矛盾将会更加凸显。

中药集采主要聚焦于中药材大宗品种,一方面社会消费需求巨大,另一方面原料供给来源有保障。

三、种植情况:2022年家种品种易因高价刺激产区生产

中药材的生产情况往往会受到上一年中药材行情涨跌的影响,特别是一些高收益品种将会成为农户种植和生产的首选。因此,中药材的种植和生产周期变化也会对未来中药价格变化造成直接影响。

图3:山西中药饮片集采品种中19个家种中药原料生产周期

(以家种品种计算,家种和野生均有供应以家种品计算)

从生产周期看:生产周期为1-2年的集采品种原料,因其经济效益显著,将迎来扩种。

在山西集采的19个家种品种中,生产周期为1年的有6个,占比31.58%,包括麦冬、川芎、山药、黄芪、红花和太子参;生产周期为2年的有7个,占比36.84%,有天/麻、当归、桔梗、黄芩、白术、蒲公英和丹参。生产周期为3年的有5个,占比26.32%,有金银花、甘草、党参、白芍和黄连。生产周期为4年的有1个牡丹皮,占比5.26%。

图4:山西中药饮片集采19个家种中药原料农户种植净收益

(注:以2021年全年均价计算)

从种植净收益看:2021年,天/麻种植净收益最高,太子参种植收益出现亏损。

19个家种品种中,种植净收益≥2万元的有2个,天/麻和金银花,占比10.53%;种植净收益在1-2万元的有7个,有麦冬、甘草、当归、牡丹皮、桔梗、党参和川芎,占比36.84%;种植净收益在0.5-1万元的有5个,黄芩、山药、白术、白芍和蒲公英,占比26.32%;种植净收益<0.5万元的有4个,黄连、黄芪、丹参和红花,占比21.05%;种植净收益出现亏损的有1个太子参,占比5.26%。

可以看到,19个家种品种中,当前农户种植热情比较高涨的品种有麦冬、川芎、山药、桔梗、白术、蒲公英、金银花、甘草、党参。其中麦冬、川芎、山药、太子参生长周期为1年的品种,而桔梗、白术、蒲公英为生长周期为2年的品种。这些品种因经济效益显著,或将成为未来1年里农户种植的首选,在集采时,采取分批次采购的方式,可以避免因产能暴增带来的成本风险。

四、生产情况:生长周期短的品种产能极易恢复

图5:山西中药饮片集采19个家种生产恢复周期

从生产恢复时间看:生产周期短的品种,生产难度较低,未来产能将会暴增。

通常情况下,生产恢复周期1-2年的品种,其种植难度相对较低,产能恢复速度快,易导致未来库存激增。在19个家种品种中,麦冬、川芎、山药、黄芪、红花、太子参、当归、桔梗、黄芩、白术、蒲公英和丹参属此类。

生产恢复周期3-4年的品种,种植难度相对偏高,生产恢复调整速度比不上生产恢复周期短的品种,在过渡期中行情依旧会保持坚挺,包括金银花、甘草、党参、白芍、黄连和牡丹皮。

但近年来产区种植不仅没有减少还有继续扩增的品种,或者涉及政府扶贫相关的品种,如金银花、黄芩、当归、甘草、白术、白芍、红花等,生产恢复周期将会有所提前,值得留意。

五、结论,必须加快建设现代化中药材生产流通体系

1、中药饮片集采全面落地实施,原料成本可能不降反升 受全球通货膨胀持续影响,导致国内农副产品的价格持续攀升,中药材原料价格异常波动加剧,企业的生产成本不断攀升。一旦中药饮片集采品种被炒作者“狙击”,不排除出现越招越高甚至中标即死的情况。

2、源头生产保障体系无法保障大规模集采活动 当前国内中药材生产流通体系仍处于提档升级的关键阶段,特别是农村劳动力匮乏、生产服务平台不完善,使中药材生产依然要“靠天吃饭”,稍有自然灾害或人为炒作,生产大上大下,极容易出现断供断货。

3、中药材流通呈现多环节不透明 过去30多年基于传统中药材专业市场的贸易流通方式,早已无法满足产销快速对接的强烈需求。中药材第三方交易服务平台,虽然经过多年的尝试和努力,但效果并不明显,多家平台企业处于亏损甚至濒临倒闭。

因此,要实现中药饮片大规模集采的高效、有效和顺利实施,必须率先突破基于中药材产地源头的现代化生产贸易服务体系建设。

例如,在平台建设方面,利用中药产业大数据平台理顺产业链条,实现中药产品从原材料种植、生产、加工、流通到销售的底层逻辑贯通,从而实现闭环。

在种植环节,以政策、金融、商业保险等方式反哺生产端,实现农户收益稳定可持续,避免价贱伤农。

在生产环节,以区块链理念构建订单农业,与需求企业年度订单直接挂钩,避免外部资本介入,确保供应价格的稳定。

在流通环节,采用一码到底,实现可追溯体系。近日宁夏中宁枸杞产区开始推广溯源码包装、闭环流通的枸杞子流通模式,其它产区不妨借鉴。

在销售环节,则应加快与原产地对接,以优质优价的方式确保原料的稳定供应。

渝公网安备 50023602000365号

渝公网安备 50023602000365号